Введение

Цифровая трансформация финансовых услуг является важнейшим фактором развития финансового сектора. Появление на рынке финансовых услуг большого количества цифровых технологий оказывает огромное влияние на весь финансовый сектор [1, 2]. Эффективность деятельности финансовых и кредитных компаний возрастает под воздействием цифровых инноваций через повышение объема и качества предлагаемых банковских услуг, снижение доли риска при проведении операций. Базой для создания финансовых услуг нового поколения выступает искусственный интеллект (ИИ). Обработка большого комплекса данных о доходах и расходах клиентов банков возможна лишь с использованием ИИ и именно на базе его алгоритмов банки имеют возможность запустить набор новых сервисов. Банковские приложения из узкофункционального сервиса трансформируются в универсального помощника, учитывающего интересы клиента и снижающего риски некорректного использования данных. Кроме клиентского обслуживания банки используют ИИ для построения скоринг-модели и управления сервисными инженерами.

Цель исследования – изучить направления применения технологий искусственного интеллекта (поисковые системы и генеративный ИИ) в финансовом секторе.

Материалы и методы исследования

При подготовке статьи были использованы метод обобщения, сравнительный анализ, была проведена обработка статистических данных. Информационной базой являются данные Минфина России, Банка России, официальные сайты банков.

Результаты исследования и их обсуждение

В современных условиях цифровой трансформации финансового рынка в фокусе внимания регуляторов находятся вопросы применения генеративного ИИ и машинного обучения на основе синтетических данных в финансовом секторе.

На финансовом рынке используются традиционные системы генеративного искусственного интеллекта, которые усовершенствованы в настоящее время настолько, что могут применяться без привлечения узкоспециализированных специалистов (табл. 1).

Поисковые системы имеют определенные недостатки. RAG же (Retrieval Augmented Generation, в переводе «генерация ответа, дополненная результатами поиска») является дополнением, внешней памятью для большой языковой модели. Этот шаблон расширенного поиска всегда располагает актуальной информацией и предоставляет ее небольшим контекстом. Однако пока RAG не универсален, а формируется под конкретную бизнес-задачу.

Технология должна отвечать следующим критериям:

1) быть «всеядной» по форматам данных,

2) не требовать дополнительной ручной обработки,

3) работать с большими объемами данных из различных доменов знаний,

4) быть простой в настройке,

5) обеспечивать мультимодальность,

6) быть построенной по агентной архитектуре.

Для корпоративных ИИ-ассистентов необходимо правильно выбрать архитектурный шаблон для планируемой задачи. Оптимальной архитектурой можно назвать ту, которая эффективно решает бизнес-задачи сегодня и готова масштабироваться для задач завтра в рамках принятия стратегических управленческих решений.

Таблица 1

Примеры применения искусственного интеллекта в финансовых организациях

|

Область применения |

Сфера применения |

Тип ИИ |

|

Первая линия: фронт-офис |

Чат-боты |

ИИ-алгоритмы на основе обработки естественного языка |

|

«Умные» инструменты маркетинга |

ИИ-алгоритмы с элементами глубокого обучения для формирования персональных предложений |

|

|

Алготрейдинг, инвестиционное консультирование и оценка стоимости активов |

ИИ-алгоритмы на основе регрессионных моделей для оценки показателей |

|

|

Вторая линия: проверка и обработка операций |

Скоринг |

Приложения на основе ИИ-алгоритмов для проведения кредитного скоринга, доступные в том числе клиентам |

|

Подтверждение операций, обработка документов |

ИИ-алгоритмы, подключенные к сведениям о платежных данных и системе управления рисками для мгновенного принятия решений |

|

|

Третья линия: операционный учет |

Мониторинг транзакций |

ИИ-алгоритмы, способные в режиме реального времени отслеживать подозрительные операции и оповещать пользователей |

Примечание: составлена авторами на основе источника [3].

Рис. 1. Преимущества и недостатки поисковых систем как ИИ-агента Примечание: составлен авторами на основании [3]

Роль стратегического контроля состоит в отслеживании достижения поставленных стратегических целей и обеспечении возврата к стадии принятия решений [4].

ИТ-инфраструктура выполняет основную роль в формировании финансового ландшафта через влияние на динамику рынка, ликвидность и доступность [5]. Несмотря на то, что стандартизированной карты рисков искусственного интеллекта и единого взгляда на специфику их влияния на финансовый рынок пока не выработано, в целом усилия экспертов направлены на оценку и изучение следующих риск-факторов (параметров) при использовании моделей ИИ. Преимущества и недостатки некоторых технологий поисковых систем представлены на рис. 1.

Если брать генеративный ИИ, то только 10–15 % организаций доходят до реально работающих кейсов. Из них только 20–25 % получают экономический эффект. При этом компетенции в этой области очень дорогостоящие, 60–80 % организаций сталкиваются с дефицитом компетенций сотрудников. К тому же еще нет методологической базы.

ИИ активно используют в построении новых финансовых продуктов [6]. В настоящее время в финтех-секторе:

− востребованы технологии, которые способны обеспечить бизнесу скорость, гибкость и масштабируемость;

− активно развивается цифровая и платежная инфраструктура;

− потребители финансовых услуг быстро адаптируются к ИИ, маркетплейсам, цифровым валютам;

− генеративный ИИ стал «базовой технологией»;

− наблюдается нехватка квалифицированных ИТ-кадров.

ML-платформа является специализированной программной средой, основанной на технологиях машинного обучения. Она помогает бизнесу автоматизировать и оптимизировать различные процессы, например маркетинговые.

ML-платформа позволяет осуществлять взаимодействие банка и маркетплейса, которые связаны между собой, но в то же время имеют разных и одинаковых пользователей, разные уровни доступа, инфраструктурные команды, структуры данных. Благодаря отдельному приложению – иерархии метрик – все нужные данные собраны в одном месте и, за счет обновления, видна ежедневная динамика всех показателей бизнеса.

Следует отметить, что в настоящее время роли банков меняются: государство забирает на себя часть банковских функций (общая система платежей, цифровой рубль), следовательно, банки должны трансформироваться.

Телеком может выступать, с одной стороны, как инфраструктурный партнер ИИ-банков (давать каналы связи, доступа), с другой стороны – в роли конкретных сервисов, которые решают задачу клиента. Он также поставляет массовые данные (о поведении, сетевой активности, локациях) и способствует борьбе с мошенничеством.

Рассмотрим конкретный пример того, как российский банк может внедрить искусственный интеллект для улучшения своей работы.

Один из крупных российских банков принял решение использовать технологии искусственного интеллекта для борьбы с мошенническими операциями по банковским картам. Для этого специалисты банка запустили систему машинного обучения, которая анализирует транзакции клиентов круглосуточно и в реальном времени. Благодаря такому нововведению банк сумел за год снизить количество успешных мошеннических операций примерно на 32 %.

Еще одно направление, где банк активно применил ИИ, – это клиентская поддержка. Для оперативного ответа на типовые вопросы клиентов банк запустил виртуального помощника (чат-бота). Он работает круглосуточно и самостоятельно отвечает примерно на две трети (66 %) всех обращений клиентов, позволяя сотрудникам контактного центра сосредоточиться на решении более сложных задач. Подобная автоматизация снизила время ожидания ответа и повысила удовлетворенность клиентов примерно на 20 %.

Кроме того, банк внедрил интеллектуальную систему оценки кредитоспособности заемщиков. Анализируя не только традиционные данные (например, уровень доходов и кредитную историю), но и дополнительные параметры (поведенческие факторы, активность в социальных сетях и пр.), ИИ позволил банку повысить точность прогнозирования просрочек на 16 %. Это, в свою очередь, привело к снижению рисков, улучшению качества кредитного портфеля, росту ликвидности и платежеспособности. Как известно, оценка платежеспособности осуществляется на основе характеристики ликвидности оборотных активов, которая определяется временем, необходимым для превращения их в денежные средства. Чем меньше времени требуется для этого, тем выше ликвидность [7].

Также банк использует алгоритмы ИИ для персонализации предложений клиентам. Анализируя предпочтения и историю использования банковских продуктов, система определяет наиболее подходящие каждому клиенту услуги и направления для инвестиций. Благодаря такому подходу банк добился увеличения эффективности маркетинговых акций на 23 %, что подтверждается ростом количества откликов на предложения.

Таким образом, благодаря внедрению искусственного интеллекта банк существенно повысил эффективность своей работы, снизил операционные риски и улучшил клиентский сервис, что подтверждается приведенными выше конкретными показателями.

Современные информационные технологии меняют финансовую модель через ожидания потребителей и методы коммуникаций с финансовыми институтами. Мобильные платежи, цифровые кошельки и онлайн-банкинг формируют доступную круглосуточно омниканальную экосистему. Пользователи финансовых услуг предпочитают получение персонализированного опыта, проактивных рекомендаций и бесшовной интеграции с другими цифровыми платформами. Традиционные кредитные учреждения, страховые компании, финтех-стартапы, IT-провайдеры и потребители, взаимодействуя друг с другом, образуют финансовую экосистему, повышающую свою эффективность при внедрении инструментов искусственного интеллекта [8, 9].

Однако проявляемая со стороны регулятора осторожность к применению таких инструментов ИИ, как онлайн-банкинг, цифровые кошельки, объясняется определенной уязвимостью финансового рынка за счет роста сбоев и искажений процессов от предполагаемого результата в связи со спецификой вариативности решений инструментов искусственного интеллекта, что стимулирует ущерб для потребителей и снижение клиентского опыта.

Развитие финтех-сервисов в России происходит через доступность финансовых услуг по дистанционным каналам и выравнивания цифрового неравенства среди всех категорий населения.

В табл. 2 продемонстрированы показатели развития финтех-рынка за последние годы, которые свидетельствуют об увеличении количества физических лиц, которые открыли счета в финансовых учреждениях без личного посещения отделения банка на 6,5 %. Также возросла доля безналичных расчетов в ритейле на 5,3 % и доля взрослого населения, у которых имеется доступ к финансовым онлайн приложениям, на 12,4 %.

Согласно исследованию ВТБ, введение санкций и отсутствие приложений в магазинах не сказалось отрицательно на дистанционном онлайн-доступе к банковским услугам для 75 % опрошенных. Этому способствовал переход на веб-версию банковских приложений, которым пользуются около половина клиентов банков. Лишь около 3 % россиян не пользуются онлайн-банкингом совсем. Совершенствование альтернативных технологий, разработка и внедрение более адаптивных веб-версий – общий тренд в сфере онлайн-банкинга. Согласно Стратегии развития группы ВТБ на 2024–2026 гг., ключевым событием на стратегическом горизонте является существенное расширение сфер применения передовых решений на основе ИИ. По данным ВТБ, к 2026 г. планируется цифровой ассистент не только у каждого клиента, но и у каждого сотрудника банка. Треть всех совещаний будет преобразовываться в режиме реального времени в текстовую расшифровку при помощи алгоритмов ИИ. Таким образом, банк проявляет заинтересованность в развитии алгоритмов генеративных моделей в своих сервисах [11].

В настоящее время ИИ в финансовом секторе в стадии пилотирования и апробации и, согласно исследованиям ассоциации «Финтех», в дальнейшем будет применяться для финансовых услуг следующего поколения. Ключевым инструментом в чат-ботах и голосовых помощниках выступает ИИ, но решения еще требуют дополнительного обучения и настройки. Как зрелая технология ИИ демонстрирует себя в биометрии, компьютерном зрении, скоринге клиентов и антифроде [3].

В исследованиях [12, 13] рассмотрено, что направляющую роль в развитии и внедрении цифровых технологий и искусственного интеллекта в повседневную жизнь общества, в том числе в сектор здравоохранения, финансовую сферу и агропромышленный комплекс, выполняет государство. В рамках национального проекта «Национальная программа “Цифровая экономика Российской Федерации”», реализуемого по решению президента России, ИИ-решения имеют грантовую поддержку. В табл. 3 представлена информация по расходам государства на реализацию национального проекта.

Таблица 2

Показатели использования финансовых технологий физическими лицами

|

Показатели |

2023 г. |

2024 г. |

Изменение, 2024 г. к 2023 г., % |

|

Количество физических лиц, открывших счета дистанционно, ед. |

357977 |

381225 |

106,5 |

|

Доля безналичных расчетов в ритейле, % |

78,1 |

83,4 |

105,3 |

|

Доля взрослого населения, имеющего мгновенный доступ к финансовым приложениям, % |

70,0 |

78,7 |

112,4 |

Примечание: составлена авторами на основании [10].

Таблица 3

Бюджетные ассигнования федерального бюджета на реализацию национального проекта «Национальная программа “Цифровая экономика Российской Федерации”» в 2021–2024 гг.

|

Показатели |

2021 |

2022 |

2023 |

2024 |

Всего |

|

Отчет |

Оценка |

||||

|

Расходы федерального бюджета, млрд руб. |

131,1 |

164,7 |

132,3 |

123,5 |

551,6 |

|

в том числе: |

|||||

|

Искусственный интеллект, млрд руб. |

4,7 |

6,9 |

7,5 |

8 |

27,1 |

|

Доля расходов на искусственный интеллект в расходах на национальный проект, % |

3,6 |

4,2 |

5,7 |

6,5 |

4,9 |

Примечание: составлена авторами на основании [14].

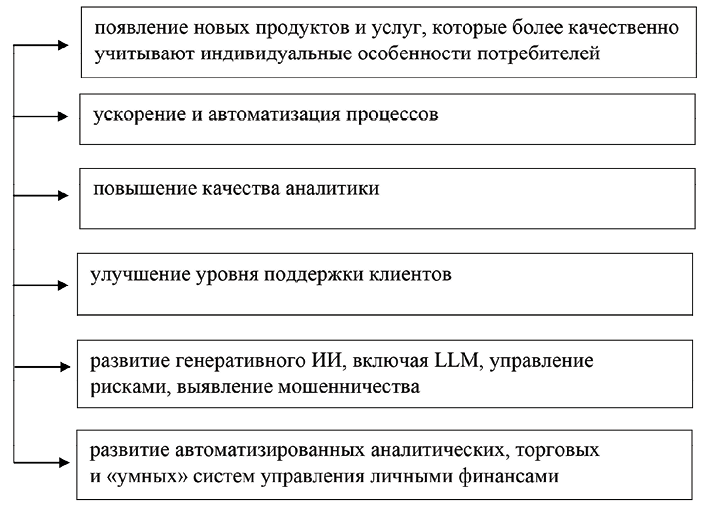

Рис. 2. Прогнозы для финансового рынка, связанные с развитием ИИ, на 2025–2027 гг. Примечание: составлен авторами на основании [3]

Кроме положительных результатов применения ИИ в банковской сфере наблюдаются и отрицательные явления процесса. Потенциальную угрозу конфиденциальности и приватности жизни человека несет ИИ в процессе сбора большого объема персонализированной информации и данных об активности клиентов [15].

В 2023–2024 гг. был продемонстрирован колоссальный рост достижений в области развития и совершенствования информационных технологий и масштабов внедрения искусственного интеллекта во все области. Наблюдается рост применения ИИ в финансовой сфере, где Сбер выступает как один из технологических лидеров, развивая собственную экосистему ИИ-решений.

Цифровая трансформация банковских процессов делает более конкурентоспособными банковские услуги и предлагает упрощенный доступ на рынок банковских услуг новым участникам, что в итоге приводит к содержательным изменениям финансовой системы.

Технологии искусственного интеллекта оказывают необратимое влияние на финансовый рынок. Сценарий развития финансового рынка с внедрением технологий ИИ на ближайшую перспективу представлен на рис. 2.

Модернизация финансовых услуг и применение новых цифровых технологий приводит к появлению нового вида валюты. Перспективой расширения возможностей переводов и платежей выступает внедрение цифровой формы национальной валюты в виде цифрового рубля. Крупнейшие банки с универсальной лицензией с 1 июля 2026 г., а прочие кредитные организации – с 1 июля 2027 г. будут предоставлять клиентам возможность осуществлять операции с цифровыми рублями: открывать и пополнять счета, делать переводы, а также принимать цифровые рубли в своей инфраструктуре. Трансграничные переводы, самоисполняемые сделки, офлайн-оплата при инициировании платежей в отсутствие интернета – новые возможности для банков и клиентов, анонсированные с использованием цифрового рубля [16, 17].

Заключение

Таким образом, инструменты искусственного интеллекта и их применение на финансовом рынке позволяют осуществить комплексную трансформацию финансовой сферы, меняя ожидания потребителей и способы взаимодействия с финансовыми институтами. Результат использования современных технологий искусственного интеллекта позволяет снизить количество мошеннических операций, автоматизировать клиентскую поддержку. Тем самым на финансовых рынках формируется цифровая платформа, как инструмент использования банковских продуктов.

Повышение конкурентоспособности финансовых институтов страны связано напрямую с внедрением и развитием различных технологий искусственного интеллекта и требует дальнейшего изучения. Снижение объема наличных расчетов, выявление теневых схем экономики через прозрачность расчетов свидетельствуют о преимуществе использования ИИ при реализации финансовых услуг. Однако существующие ограничения и риски способны снизить качество реализуемых ИТ-решений в финансовый сектор, прозрачность платежной системы.