Учитывая актуальность развития агропромышленного производства и опыт развитых стран, следует разработать новые теоретико-методологические подходы по формированию инвестиционного механизма. Вследствие этого инвестиционный процесс в сельском хозяйстве должен рассматриваться в качестве главного направления государственного регулирования посредством денежно-кредитного механизма, а также стимулов для инвестирования. Следовательно, требуется методика, позволяющая инвестору самостоятельно производить оценку финансового состояния конкретного сельхозформирования. С учетом вышеизложенного, актуальность темы определяется поиском ответов на нерешенные проблемы в ходе социально-экономических и структурно-институциональных преобразований в сельском хозяйстве республики, рационализации мер по повышению инвестиционной привлекательности агропромышленного производства и совершенствования механизма привлечения инвестиций в сельскохозяйственные формирования отрасли на примере Кызылординской области и Республики Казахстан.

Основные результаты исследования. В экономической литературе существуют разные подходы к определению инвестиционной привлекательности, или инвестиционного климата, государства как совокупности политических, правовых, экономических и социальных условий, обеспечивающих инвестиционную деятельность отечественных и зарубежных инвесторов. В наиболее общем виде можно представить систему определяющих факторов, сгруппированных следующим образом:

– политико-правовая среда, характеризующаяся политической стабильностью общества, наличием и стабильностью нормативной базы предпринимательской и инвестиционной деятельности, гарантией равенства форм собственности и инвестиций в переходный период и др.;

– экономическая среда, или стабильность национальной валюты, темпы роста инфляции, режим налогообложения и валютного регулирования, состояние фондового рынка и финансово-кредитной системы, емкость и платежеспособность внутреннего рынка;

– ресурсы и инфраструктура, социально-культурная среда, экология.

Международная практика выбора страны-реципиента кроме оценки общего инвестиционного климата основывается также на учете специфических особенностей самого проекта, степени развитости данного государства [1].

По оценкам специалистов, для стабильного экономического роста инвестиции должны составлять 20-25 % валового внутреннего продукта. Так, развитые страны имеют среднегодовой удельный вес капиталовложений (gross capitai formation) 16-22 % и темп прироста валового внутреннего продукта 2-3 %. Нельзя забывать о проблеме сбалансированности внутренних и внешних инвестиций. Мировой опыт показывает, что иностранные инвестиции в развивающихся странах в 1990 годах формируют лишь 2,0–4,5 % общих вложений в национальные экономики. В Казахстане же этот показатель в 2005 г. составил 24,1 %, в то время как внутренние инвестиции составили 75,9 % [2].

Уровень рентабельности, прибыльности и финансовой обеспеченности отраслей и подотраслей национальной экономики может быть оценен на основе следующих показателей: коэффициентов капиталоотдачи; коэффициента рентабельности инвестиций (капитала); уровня рентабельности активов; уровня рентабельности затрат на производство продукции.

Уровень рентабельности затрат на производство продукции, определяемый отношением прибыли от реализации продукции к затратам на нее, углубляет анализ и оценку эффективности использования основного производственного и оборотного капитала отрасли и в определенной мере позволяет судить об имеющихся резервах повышении этой эффективности. Косвенно через сопоставление динамики уровня рентабельности затрат на производство продукции и динамики коэффициентов капиталоотдачи можно судить и о степени загруженности производственного потенциала, основного капитала отрасли. Если темпы роста и снижения уровня рентабельности затрат на производство продукции соответственно ниже и выше темпов роста и снижения капиталоотдачи, то это означает снижение физической загрузки основного капитала, основных фондов, избыток производственных мощностей [3].

Другие авторы предлагают в качестве основного показателя оценки инвестиционной привлекательности отраслей применять уровень прибыльности используемых активов, который рассчитывается в двух вариантах:

– прибыль от реализации продукции (товаров, услуг), отнесенная к общей сумме используемых активов;

– балансовая прибыль, отнесенная к общей сумме используемых активов [4].

Помимо чисто технических и экономических параметров значимости отраслей при оценке инвестиционной привлекательности отрасли необходимо также учитывать следующие факторы:

– социальную значимость отрасли, которая может характеризоваться численностью или долей занятых в ней работников;

– стратегическую значимость отрасли, причем не только в плане обеспечения обороноспособности страны, но и в плане обеспечения надежности функционирования национальной экономики, определения технологических прорывов и т.д. С данной оценкой тесно связано в первую очередь определение необходимой степени государственной и региональной поддержки развития соответствующих отраслей путем выделения прямых государственных инвестиций, льготного государственного кредитования, предоставления налоговых льгот и др.;

– устойчивость отрасли по отношению к возможному общему спаду национальной экономики, которая может характеризоваться соотношением темпа спада производства в рассматриваемой отрасли к темпу спада роста валового национального продукта в стране [3, c. 82].

Кроме оценки инвестиционной привлекательности отраслей в процессе управления инвестициями необходимо провести оценку инвестиционной привлекательности регионов, так как продукция предприятий одной отрасли, находящихся в различных регионах, имеет различную привлекательность. Привлекательность регионов формируется такими факторами, как местоположение, развитие транспортной сети, характеристика социальных условий, развитие предпринимательской инфраструктуры, природно-климатические условия, наличие ресурсов и т.п. [5].

Согласно распространенной в последние годы и практически широко используемой в практике методики определения рейтинга инвестиционной привлекательности регионов, среди главных составляющих инвестиционного климата выделяют:

– инвестиционный потенциал как сумму объективных предпосылок для эффективного вложения инвестиций, зависящих от наличия и разнообразия сфер и объектов инвестирования и их экономического здоровья;

– инвестиционный риск как вероятность потери инвестиций или получения дохода от них;

– инвестиционное законодательство, как основополагающую правовую базу ведения инвестиционной деятельности на республиканском и региональном уровнях.

В соответствии с методикой интегральный инвестиционный потенциал региона формируется, по крайней мере, из десяти частных потенциалов:

– производственного (совокупный результат хозяйственной деятельности предпринимательских структур и населения региона);

– кадрового (наличие профессионально обученной рабочей силы и квалифицированного инженерно-технического персонала);

– ресурсно-сырьевого (обеспеченность экономической деятельности в регионе балансовыми запасами основных видов природных ресурсов);

– потребительского (совокупная покупательная способность населения);

– инфраструктурного (уровень развития в регионе производственной, экономической и социальной инфраструктур);

– институционального (обеспеченность развития региона необходимыми институтами рыночной экономики);

– интеллектуального (образовательный уровень населения, масштабы ведения в регионе НИОКР и др.);

– инновационного (уровень внедрения достижений НТП и степень модернизации производства в регионе);

– финансового (размеры налоговой базы, прибыльность предприятий, уровень доходов домохозяйств региона и т.д.).

При всей известности и распространенности применения указанной методики оценки рейтинга инвестиционной привлекательности регионов, нельзя не отметить ее некоторый схематизм и формальный характер. Составляющие инвестиционного потенциала региона, как и собственно, его интегральный показатель, определяются обезличенной точечной числовой оценкой, отражающей место данного региона в ряду других регионов Казахстана, что не дает достаточных оснований для конструктивных выводов и предложений по совершенствованию инвестиционного климата региона.

Региональная привлекательность оценивается такими факторами, как:

– уровень экономического развития;

– инвестиционной инфраструктуры региона;

– демографическая характеристика;

– уровень развития рыночных отношений и коммерческой инфраструктуры региона.

Уровень экономического развития региона характеризуется следующими показателями: удельный вес региона в валовом внутреннем продукте и национальном доходе, объем производства на душу населения, уровень самообеспечения региона основными продуктами питания, средний уровень заработной платы работников, объем, и динамика капитальных вложений в регионе на душу населения, число предприятий, удельный вес убыточных предприятий.

С переходом Казахстана к рыночной экономике для предприятий аграрного сектора республики характерным является наличие разных форм собственности. Определение же способов повышения эффективности предприятия с любой формы собственности базируется на анализе его инвестиционной активности, привлекательности и финансового состояния. Это, естественно, сказывается на формировании системы показателей, характеризующих хозяйственную деятельность предприятий, включая оценку инвестиционной привлекательности. В Казахстане еще не существует оптимальной системы показателей оценки деятельности предприятий и в основном применяются методики, разработанные российскими учеными.

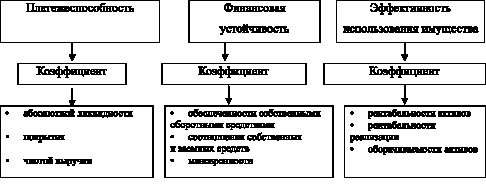

Это даст возможность избежать громоздкости и чрезмерной сложности в расчетах системы показателей для характеристики инвестиционной привлекательности предприятий. Данная система включает три группы показателей:

– показатели платежеспособности предприятия;

– показатели финансовой устойчивости предприятия;

– показатели эффективности использования имущества.

Изучение практики казахстанских предприятий, экономической литературы и международного опыта показало, что используемые в республике методы анализа деятельности предприятий предполагают слишком большое количество коэффициентов, которые не носят системного характера.

Применительно к сегодняшним хозяйственным условиям достаточно использовать только часть предполагаемых показателей, в частности, которые могли бы стать основой для принятия управленческих решений. При этом необходимо соблюдать логику оценки инвестиционной привлекательности, которую целесообразно проводить в предложенной последовательности, в соответствии с рисунком.

Таким образом, в первую очередь необходимо рассчитать показатели платежеспособности, то есть выявить наличие у предприятия средств на погашение долгов. Затем следует определить финансовую устойчивость, а именно: насколько высока степень независимости предприятия после возмещения заемных средств. И, наконец, в-третьих, необходимо определить инвестиционную привлекательность предприятия, то есть нужно решить вопрос о целесообразности инвестирования средств в данное производство.

Под платежеспособностью предприятия понимают его готовность погасить краткосрочную задолженность своими средствами. Платежеспособность – это важнейший показатель, характеризующий финансовое положение предприятия.

При определении платежеспособности рассчитываются коэффициенты, которые с различной степенью точности позволяют определить готовность предприятия удовлетворить требования платежей.

Последовательность оценки инвестиционной привлекательности сельхозформирований

Примечание. Подготовлено автором на основе исследования.

В условиях рынка, когда хозяйственная деятельность осуществляется за счет самофинансирования, а при недостаточности собственных финансовых ресурсов – за счет заемных средств, важное значение приобретает финансовая независимость предприятия от внешних заемных источников. Запас источников собственных средств – это запас финансовой устойчивости предприятия.

Для оценки финансовой устойчивости используют коэффициенты, отражающие финансовую обеспеченность бесперебойного процесса деятельности. Это показатели, характеризующие:

– обеспеченность запасов собственными оборотными средствами

– соотношение заемных и собственных средств

– маневренность собственных средств.

Обеспеченность запасов собственными оборотными средствами оценивается, прежде всего, в зависимости от состояния материальных запасов. Если их величина значительно выше обоснованной потребности, то собственные оборотные средства могут покрыть лишь часть материальных запасов, и показатель будет меньше 1. Если же коэффициент выше 1, то это говорит о недостаточности у предприятия материальных запасов для бесперебойного осуществления деятельности, что также не будет признаком устойчивого финансового положения предприятия.

Соотношение заемных и собственных средств показывает, сколько заемных средств привлекло предприятие на один тенге вложенных в активы собственных средств. Чем больше коэффициент превышает единицу, тем больше зависимость предприятия от заемных средств.

Маневренность собственных средств указывает на степень мобильности использования собственных средств предприятия.

Заключение

Обеспечение устойчивого развития Республики Казахстан на основе диверсификации и модернизации экономики, производство конкурентоспособной продукции и рост ее экспорта являются основными направлениями в развитии аграрной сферы.

Аграрное производство, имея преимущества, которые могут быть использованы в производстве высококачественных продуктов питания, а именно: наличие огромных площадей земельных угодий, экологическая чистота продукции, обеспеченность трудовыми ресурсами, концентрация перерабатывающих предприятий и т.д., позволит максимально использовать производственный потенциал для увеличения объемов сельскохозяйственной продукции.

В связи с этим, возникла острая необходимость в разработке инвестиционного механизма в сельском хозяйстве, направленного на увеличение инвестиций в основной капитал (покупку сельскохозяйственной техники, строительство новых производственных объектов и т.д.), позволяющих внедрять высокоэффективные технологии производства сельскохозяйственной продукции.