Цель научного исследования. Цель исследования – рассмотрение сущности, роли и методик управления активами и пассивами коммерческого банка, анализ финансового состояния банка, выработка рекомендаций по улучшению финансового состояния банка.

Описание научной и практической значимости работы. Теоретическая значимость результатов исследования заключается в уточнении методик анализа активов и пассивов банка.

Практическая значимость исследования состоит в том, что сформулированные в работе выводы, предложения и рекомендации носят научно-методический характер и могут быть использованы для повышения эффективности управления активами и пассивами коммерческого банка.

Описание методологии исследования. В рамках данного исследования авторами были использованы такие методы научного исследования, как изучение и анализ нормативно – правовой базы, научных, учебных публикаций и статей, аналитический и сравнительный методы.

Ценность проведенного исследования. Доказана экономическая целесообразность применения методик оценки активов и пассивов коммерческого банка.

Основные результаты. Результаты исследования могут использоваться в деятельности коммерческих банков, а также в преподавательской практике в высших учебных заведениях.

В банковском секторе в связи с последним повышением процентной ставки наблюдалось дальнейшее ухудшение ресурсной базы. Стоимость фондирования для российских банков резко выросла: ставки по трех-шестимесячным ссудам на денежном рынке превысили 23 %, тогда как до повышения Банком России ключевой ставки в середине декабря они составляли примерно 18 %. На настоящий момент ЦБ РФ остановил ключевую ставку на 14 %.

Сохраняющаяся слабость рубля и волатильность курса также способствовали снижению доверия к национальной валюте и оттоку вкладов из банков. Для удержания вкладчиков банки резко повысили процентные ставки по депозитам, что привело к увеличению стоимости финансовых обязательств банков и дальнейшему сужению процентной маржи.

На основании российского законодательства ЦБ РФ в случае стойкого неисполнения экономических нормативов, регламентирующих деятельность банков, при обнаружении нарушений норм банковского законодательства и др. у кредитного учреждения может быть отозвана банковская лицензия как исключительная мера воздействия. В 2014 году Банк России прекратил деятельность в общей сложности 70 банков и ожидаются еще большее количество ликвидированных банков.

Актуальность данной темы заключена в том, что сбалансированная структура активов и пассивов в коммерческом банке, как основа экономической эффективности его деятельности, позволяет спрогнозировать финансовые результаты для разработки управленческих решений с целью предотвращения нарушения экономических нормативов, и как следствие, отзыва лицензии.

Объектом исследования в данной работе является ОАО АКБ «Приморье», предметом исследования являются активы и пассивы Банка.

Управление активами и пассивами − это постоянное сопоставление и регулирование показателей баланса кредитной организации с целью поддержания прибыльности и минимизации неоправданных рисков.

Управление активами и пассивами помогает четко решить проблемы:

– привлечения средств (в том числе определения сроков и ставок),

– распределения свободных средств,

– вложений в основные средства,

– поддержания собственного капитала и т.п.

Основная цель управления активами и пассивами состоит в поддержании процентных доходов и валютного положения банка в заданных диапазонах, с условием сохранения ликвидных средств в разумных пределах.

Задачи управления активами и пассивами:

– подборка и очистка исходных данных;

– систематизация баланса;

– моделирование финансовых характеристик текущих счетов;

– моделирование роста и развития баланса в зависимости от бизнес-стратегий и внешних факторов [9].

Для анализа качества активов используют показатели, представленные в табл. 1.

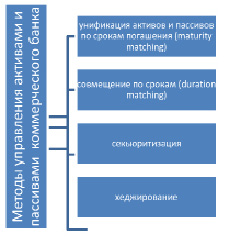

УАП предполагает использование нескольких методов, наиболее известные среди них:

– унификация активов и пассивов по срокам погашения (maturity matching);

– совмещение по срокам (duration matching);

– хеджирование;

– секьюритизация

Таблица 1

Показатели качества активов коммерческого банка

|

Показатель |

Формула расчета |

Рекомендуемое значение |

|

Уровень доходных активов |

Отношение активов, приносящих доход, к общей сумме активов |

Российская практика 55-65 %. Международные стандарты 76-83 % |

|

Коэффициент активов с повышенным риском |

Отношению суммы активов с повышение рисков к общей сумме активов |

|

|

Уровень сомнительной задолженности |

Отношение просроченной задолженности по кредитам к общей сумме размещенных активов |

0-2 %, не более 5 %. |

|

Уровень резервов |

Отношение резервов (на возможные потери по ссудам, на потери по расчета с дебиторами и др.) к сумме размещенных активов |

5-7 % |

|

Уровень дебиторской задолженности в активах, не приносящих доход |

Отношение дебиторской задолженности к сумме размещенных активов |

Максимально допустимое значение этого коэффициента 40 % |

|

Коэффициент иммобилизации активов |

Отношение иммобилизованных активов к сумме активов – нетто |

15-17 % |

.

Рис. 1. Методы управления активами и пассивами коммерческого банка

Акционерный коммерческий Банк «Приморье» был создан в 1994 году и функционирует на основании Генеральной лицензии Центрального Банка России № 3001.

ОАО АКБ «Приморье» входит в число самых крупных региональных банков России и ходится в числе самых компетентных и устойчивых финансовых структур Дальнего Востока, а также является надежным финансовым партнером в деловых кругах, среди органов государственной власти а главное, среди населения Приморского края. В числе клиентов ОАО АКБ «Приморье» находится большое количество предприятий, которые представляют различные отрасли экономики Приморского края.

Акционеры ОАО АКБ «Приморье» – это ведущие предприятия в регионе, которые представляют рыбную промышленность, строительство, транспорт, торговлю, пищевую промышленность и туризм. Подробную информацию о акционерах ОАО АКБ «Приморье» рассморим в табл. 2.

Таблица 2

Акционеры ОАО АКБ «Приморье»

|

Акционер |

Доля в капитале, % |

|

Белоброва Лариса Дмитриевна |

54,1684 |

|

ANCHOR WORLDWIDE LIMITED |

11,4636 |

|

Небанковская кредитная организация закрытое акционерное общество «Национальный расчетный депозитарий» |

0,0876 |

|

Передрий Елена Оскаровна |

6,2128 |

|

Линецкая Ольга Николаевна |

6,1716 |

|

KDV CZ S.R.O. |

6,274 |

|

Прочие акционеры |

15,622 |

Источник: годовой отчет ОАО АКБ «Приморье».

Рассмотрим основные финансовые показатели, характеризующие деятельность ОАО АКБ «Приморье». В период с 01.01.2013 по 01.01.2014 данные показатели выросли. (табл. 3).

Таблица 3

Основные финансовые показатели, характеризующие деятельность ОАО АКБ «Приморье», тыс. руб.

|

Показатели |

2011 |

2012 |

2013 |

Абсолютные изменения |

Темп роста, % |

||

|

2012/2011 |

2013/2012 |

2012/2011 |

2013/2012 |

||||

|

Собственные средства (капитал) (по методике Банка России) |

2370647 |

2 546 232 |

2 803 863 |

175585 |

257 631 |

107,4 |

110,1 |

|

Валюта баланса |

24890252 |

24 190 010 |

24 162 592 |

-700242 |

-27418 |

-97,2 |

99,9 |

|

Чистая ссудная задолженность |

9719517 |

12 748 747 |

14 061 201 |

3029230 |

1 312 454 |

131,2 |

110,3 |

|

Средства клиентов |

16313944 |

17 595 073 |

19 415 143 |

1281129 |

1 820 070 |

107,9 |

110,3 |

|

В том числе средства физических лиц |

7944766 |

12 043 493 |

14 045 541 |

4098727 |

2 002 048 |

151,6 |

116,6 |

|

Чистые вложения в ценные бумаги |

870351 |

7 766 163 |

5 648 456 |

-487883 |

-2117707 |

43,9 |

72,7 |

Кредитные операции и операции с ценными бумагами оказали наибольшее влияние на финансовый результат за данный год. Удельный вес в валюле баланса по активу составляет: 14 061 201 тыс. руб. (кредиты) или 58,2 % и 5 648 456 тыс. руб. (ценные бумаги) или 23,4 % на конец 2013 года. В то время как на конец 2012 года: 12 748 747 тыс. руб. (кредиты) или 52,8 % и 7 766 163 тыс. руб. (ценные бумаги) или 32,1 %.

В 2012 году основные показатели деятельности ОАО АКБ «Приморье» демонстрируют положительную динамику развития. Так, капитал банка за 2012 год вырос на 7,4 % и составил на 01.01.2013 2 546 232 тыс. руб. Чистая прибыль на 01.01.2013 составила 382 468 тыс. руб., чистые активы составили 24 190 010 тыс. руб.

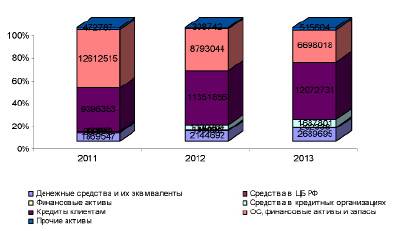

Для того чтобы оценить, насколько эффективно ОАО АКБ «Приморье» управляет активами и пассивами, проведем вертикальный и горизонтальный анализ бухгалтерских балансов. Первоначально оценим структуру активов оцениваемого объекта.

Опираясь на данные бухгалтерского баланса, можно сделать вывод, что наибольшие доли на протяжении всего анализируемого периода составляют кредиты клиентам (2011 г. – 38,1 %, 2012 г. – 47,5 %, 2013 г. – 50,6 %) и долгосрочные активы (чистые вложения в ценные бумаги и основные средств): 2011 г. – 51,2 %, 2012 г. – 36,8 %, 2013 г. – 28,1 %.

Кредиты клиентам представляет собой основу формирования активов. Это одна из наиболее значимых статей баланса, на которую банк должен в наибольшей степени акцентировать свое внимание в процессе деятельности. Что касаемо чистых вложений в ценные бумаги, то мы видим, что наименьшее значение данной статьи баланса было в 2013 году.

Таблица 4

Структура актива баланса ОАО АКБ «Приморье» за 2011-2013 гг.

|

Показатель |

2011 год |

2012 год |

2013 год |

Динамика 2012/2011 |

Динамика 2013/2012 |

|||||

|

сумма |

В % к ВБ |

сумма |

В % к ВБ |

сумма |

В % к ВБ |

абсолют |

Темп роста, % |

абсолют |

Темп роста, % |

|

|

Денежные средства и их эквмваленты |

1869547 |

7,6 |

2144692 |

9,0 |

2689695 |

11,3 |

275145 |

114,7 |

545003 |

125,4 |

|

Средства в ЦБ РФ |

202812 |

0,8 |

183095 |

0,8 |

202338 |

0,8 |

-19717 |

90,3 |

19243 |

110,5 |

|

Финансовые активы |

14491 |

0,1 |

1541 |

- |

|

- |

-12950 |

10,6 |

-1541 |

- |

|

Средства в кредитных организациях |

87877 |

0,4 |

1130764 |

4,7 |

1687801 |

7,1 |

1042887 |

1286,8 |

557037 |

149,3 |

|

Кредиты клиентам |

9396353 |

38,1 |

11351856 |

47,5 |

12072731 |

50,6 |

1955503 |

120,8 |

720875 |

106,4 |

|

ОС, финансовые активы и запасы |

12612515 |

51,2 |

8793044 |

36,8 |

6698018 |

28,1 |

-3819471 |

69,7 |

-2095026 |

76,2 |

|

Прочие активы |

472787 |

1,9 |

308742 |

1,3 |

515604 |

2,2 |

-164045 |

65,3 |

206862 |

167,0 |

|

Всего активы |

24656382 |

100 |

23913734 |

100 |

23866187 |

100,0 |

-742648 |

97,0 |

-47547 |

99,8 |

Источник: составлено автором на основании бухгалтерской отчетности ОАО АКБ «Приморье».

Этим объясняются такие низкие значения данной статьи баланса по сравнению с остальными годами. ОАО АКБ «Приморье» пришлось пересмотреть свою стратегию поведения на данном сегменте рынка, активно избавляясь от рисковых ценных бумаг путем их продажи.

Исходя из имеющихся данных видно, что совокупные активы по итогам 2013 года уменьшились по отношению к 2012 году на 0,2 % (в абсолютном значении – 47,5 млн. рублей), в 2012 году они выросли по сравнению с 2011 годом на 3 % и составили в абсолютном значении 743 млн. рублей.

Совокупные активы сократились в первую очередь за счет снижения вложений в ценные бумаги, снижение которых по отношению к 2012 году составил около 25 %.

Просматривая динамику изменения денежных средств, видно, что они увеличивались практически во всех анализируемых периодах и к 2013 году по сравнению с 2012 годом выросли на 25,4 % и в 2013 году составили 2690 млн. рублей. Однако надо заметить, что в 2012 году по отношению к 2011 году наблюдается увеличение денежных средств на 14,7 %. Что касаемо денежных средств в ЦБ РФ, то видно, что они увеличивались на протяжении всего анализируемого периода. Следующим компонентом, входящим в активы банка, является чистая ссудная задолженность. Она, как и большинство других статей баланса, имела тенденцию к росту практически во всех периодах. И в результате ее рост в 2013 году по отношению к 2012 году составил 6,4 %.

Единственная статья баланса, которая имела тенденцию к постоянству, – это средства в кредитных организациях. Видно, что в 2011 году данный показатель по отношению к 2013 году неизменен. Средства, вложенные в прочие активы, имели неоднозначную динамику изменения. Далее необходимо провести вертикальный и горизонтальный анализ пассивов ОАО АКБ «Приморье» за аналогичные периоды.

Представим вертикальный и горизонтальный анализ пассивов ОАО АКБ «Приморье» в табл. 5.

Рис. 2. Структура актива баланса ОАО АКБ «Приморье» за 2011-2013 гг.

Таблица 5

Структура совокупных пассивов ОАО АКБ «Приморье» 2011-2013, тыс. руб.

|

Показатель |

2011 год |

2012 год |

2013 год |

Динамика 2012/2011 |

Динамика 2013/2012 |

|||||

|

∑ |

В % к ВБ |

∑ |

В % к ВБ |

∑ |

В % к ВБ |

абсолют |

Темп роста, % |

абсолют |

Темп роста, % |

|

|

Средства кредитных организаций |

6074814 |

24,6 |

3962893 |

16,6 |

1835691 |

7,7 |

-2112921 |

65,2 |

-2126202 |

46,3 |

|

Средства клиентов |

16355088 |

66,3 |

17613622 |

73,7 |

19466674 |

81,6 |

1258534 |

107,7 |

1853052 |

110,5 |

|

Финансовые обязательства |

- |

- |

1604 |

- |

2741 |

- |

1604 |

-- |

1137 |

170,9 |

|

Выпущенные долговые обязательства |

23809 |

0,1 |

27592 |

0,1 |

2646 |

- |

3783 |

115,9 |

-24946 |

9,6 |

|

Прочие обязательства |

133435 |

0,5 |

158595 |

0,7 |

175988 |

0,7 |

25160 |

118,9 |

17393 |

111,0 |

|

Итого обязательств |

22587146 |

91,6 |

21763306 |

91,0 |

21509677 |

90,1 |

-823840 |

96,4 |

-253629 |

98,8 |

|

Источники собственных средств |

2069236 |

8,4 |

2150428 |

9,0 |

2356510 |

9,9 |

81192 |

103,9 |

206082 |

109,6 |

|

Всего пассивов |

24656382 |

100,0 |

23913734 |

100,0 |

23866187 |

100,0 |

-742648 |

97,0 |

-47547 |

99,8 |

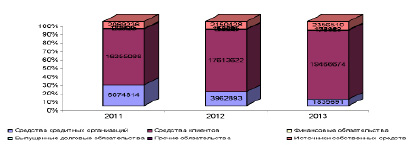

Исходя из данных бухгалтерского баланса, можно сделать вывод, что самые значимые статьи совокупных пассивов на протяжении всего анализируемого периода составляют средства клиентов (2011 г. – 66,3 %, 2012 г. – 73,7 %, 2013 г. – 81,6) и средства кредитных организаций (2011 г. – 24,6 %, 2012 г. – 16,6 %, 2013 г. – 7,7 %). Остальные статьи практически не влияют на совокупные пассивы.

Совокупные пассивы по итогам 2013 года сократились по сравнению с 2012 годом на 0,2 % и составили в абсолютном значении 743 млн. рублей. Совокупные пассивы росли в первую очередь за счет увеличения средств клиентов, рост которых в 2013 году по отношению к 2012 году составил 10,5 %, а также за счет прочих обязательств, их рост в 2013 году по отношению к 2011 году составил 11,0 %.

Просматривая динамику изменения средств кредитных организаций, видно, что они уменьшались в 2013 году по сравнению с 2012 годом на 53,7 % и в 2012 году по отношению к 2012 году на 34,8 %. В 2012 году они составили 3962 млн. рублей, что меньше 2011 года на 34,8 %. В 2013 году значение данной статьи составило 1836 млн. рублей, в процентном значении – 53,7 % по сравнению с 2012 годом.

Что касаемо выводов по обязательствам АКБ ОАО «Приморье», то видим, что в оцениваемом банке наблюдается преобладание депозитных средств. Это является положительным фактором с точки зрения функционирования кредитной организации, получения дохода. Исходя из всего вышесказанного, можно сделать вывод, что АКБ ОАО «Приморье» является устойчивым и надежным банком.

Собственные средства также имели тенденцию к росту. Самое значительное увеличение было в 2013 году по отношению к 2012 году. Оно составило 9,6 %, в абсолютном значении – 206 млн. рублей. Наибольшая составляющая в собственных средствах – нераспределенная прибыль (смотреть приложения). Полученные данные свидетельствуют об успешной деятельности АКБ ОАО «Приморье».

Рассмотрим состояние чистых активов ОАО АКБ «Приморье» за 2012-2014 год. (табл. 6).

Рис. 3. Структура совокупных пассивов ОАО АКБ «Приморье» 2011-2013

Таблица 6

Состояние чистых активов ОАО АКБ «Приморье» за 2011-2013 года

|

Показатели |

2011 |

2012 |

2013 |

|

Стоимость чистых активов (собственные средства (капитал) (по методике Банка России), млн.руб. |

2370,65 |

2546,23 |

2803,86 |

|

Уставный капитал, млн. руб. |

381,0 |

381,0 |

381,0 |

Источник: составлено автором на основании бухгалтерской отчетности ОАО АКБ «Приморье».

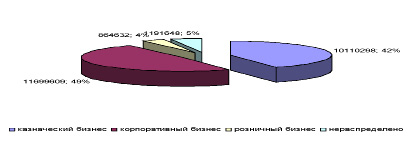

Исходя из табл. 6, можно заметить, что состояние чистых активов ОАО АКБ «Приморье» с каждым годом увеличивается, данный показатель говорит о том, что в ходе своей деятельности организация не только не растратила первоначально внесенные средства, но и каждый год обеспечивает их прирост. Далее необходимо рассмотреть качство активов и обязательств. Рассмотрим на рисунке 4 группировку активов по основным отчетным бизнес-сегментам ОАО АКБ «Приморье».

Согласно рис. 5 казначейство обеспечивает наличие адекватного портфеля краткосрочных ликвидных активов, в основном сосотоящего из государственных и корпоративных облигаций, депозитов в банках и прочих межбанковских институтов.

В табл. 7 представлено распределение активов по срокам погашения без учета дисконтирования для управления ликвидностью.

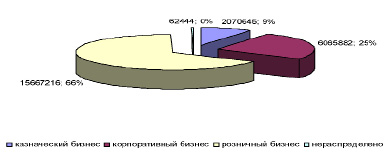

Рис. 4. Группировка активов по основным отчетным бизнес-сегментам ОАО АКБ «Приморье» за 2013 год

Рис. 5. Группировка пассивов по основным отчетным бизнес-сегментам ОАО АКБ «Приморье» за 2013 год

Таблица 7

Распределение активов по срокам погашения без учета дисконтирования для управления ликвидностью ОАО АКБ «Приморье» за 2013 год

|

Показатель |

До востребования и менее 1 месяца |

1-6 месяцев |

6 меяцев – 1 год |

1-5 лет |

Более 5 лет |

С неопределенным сроком |

Итого |

|

Совокупные активы |

4830158 |

5466746 |

3519593 |

8353947 |

409003 |

1286740 |

23866187 |

|

Уд.вес. % |

20,2 |

22,9 |

14,7 |

35,0 |

1,7 |

5,4 |

100,0 |

|

Совокупные пассивы |

11097458 |

3320801 |

4918183 |

2173235 |

- |

- |

21509677 |

|

Уд.вес. % |

51,6 |

15,4 |

22,9 |

10,1 |

- |

- |

100,0 |

|

Чистый разрыв ликвидности |

-6267300 |

2145945 |

-1398590 |

6180712 |

409003 |

1286740 |

2356510 |

По табл. 7 можно отметить несовпадение сроков размещения и погашения и процентных ставок по активам и обязательствам, так как операции имеют неопределенные сроки погашения и различный характер. Несовпадение данных позиций потенциально повышает прибыльность деятельности, вместе с этим одновременно повышается риск понесения убытков. Сроки погашения активов и обязательств и возможность замещения процентных обязательств по приемлемой стоимости по мере наступления сроков их погашения являются важными факторами для оценки ликвидности Банка и его рисков в случае изменения процентных ставок и валютообменных курсов. Следовательно, целесообразно рассотреть ликвидность Банка.

Следующим этапом в оценке финансового состояния банка внутренняя методика учитывает расчет обязательных нормативов, разработанных ЦБ РФ для коммерческих банков.

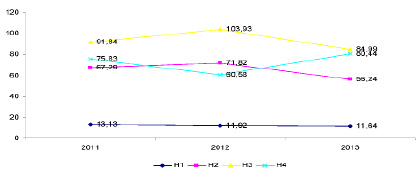

Данные по значениям нормативов представлены в табл. 8. Проведенный анализ показал за исследуемый период ОАО АКБ «Приморье» выполняет нормативное значение Н1. При этом превышение нормативного значения показателя по состоянию на 01.01.2014 г. составило в 1,1 раза, что говорит о страховании возможных рисков коммерческим банков, в связи с влиянием финансового кризиса.

Норматив мгновенной ликвидности (Н2), который рассчитывается как соотношение высоколиквидных активов и обязательств до востребования. На 31 декабря 2013 года данный коэффициент составил 56,24 % (2012 г.: 71,82 %) при минимально допустимом значении 15 %.

Таблица 8

Обязательные нормативы ОАО АКБ «Приморье» за 2011-2013 года

|

Норматив ( %) |

2011 |

2012 |

2013 |

Норма ( %) |

|

Н1 |

13,13 |

11,92 |

11,64 |

≥10 |

|

Н2 |

67,29 |

71,82 |

56,24 |

≥15 |

|

Н3 |

91,84 |

103,93 |

84,99 |

≥50 |

|

Н4 |

75,83 |

60,58 |

80,44 |

≤120 |

|

Н7 |

450,03 |

544,58 |

538,13 |

≤800 |

Рис. 6. Обязательные нормативы ОАО АКБ «Приморье» за 2011-2013 года

Таблица 9

Коэффициенты эффективности ОАО АКБ «Приморье» за 2011-2013 года

|

Показатель |

2011 |

2012 |

2013 |

2012-2011 |

2013-2012 |

|

Чистая прибыль, тыс. руб. |

762,2 |

334 |

448,8 |

-428,2 |

114,8 |

|

Собственный капитал, тыс. руб. |

2069,2 |

2150,4 |

2356,5 |

81,2 |

206,1 |

|

Чистые активы, млн. руб. |

2370,65 |

2546,23 |

2803,9 |

175,58 |

257,63 |

|

ROE |

36,8 |

15,5 |

19,0 |

-21,3 |

3,5 |

|

ROA |

32,2 |

13,1 |

16,0 |

-19,0 |

2,9 |

Норматив текущей ликвидности (Н3), который рассчитывается как соотношение ликвидных активов и обязательств со сроком погашения в течение 30 календарных дней. На 31 декабря 2013 года данный норматив составил 84,99 % (2012 г.: 103,93 %) при минимально допустимом значении 50 %.

Норматив долгосрочной ликвидности (Н4), который рассчитывается как соотношение активов со сроком погашения более одного года и собственных средств в размере их (капитала) и обязательств с оставшимся сроком до даты погашения более одного года. На 31 декабря 2013 года данный норматив составил 80,44 % (2012 г.: 60,58 %), при максимально допустимом значении 120 %.

Исходя из полученных значений, видим, что каждый из оцениваемых нормативов лежит в необходимых границах. Это говорит о том, что коммерческий банк соблюдает все требования Банка России. Его финансовое состояние находится под контролем.

Далее согласно методике необходимо перейти к оценке эффективности деятельности банка. Для этого нужно рассчитать показатели рентабельности.

Исходя из значений ROE за анализируемые периоды, видно, что на каждый рубль, вложенный в собственные средства, приходилось 36,8 коп., 15,5 коп. и 19 коп. прибыли соответственно. У данного показателя наблюдалась положительная динамика с 2012 года, что говорит о том, что собственный капитал с каждым оцениваемым периодом приносил все больше прибыли. Из подсчетов видно, что значение показателей ROA имело резкое увеличение в последнем периоде. Посчитанные значения находились в допустимых границах (0.5 %–5 %). Получаем, что на каждый рубль, потраченный на формирование чистых активов, приходилась прибыль в размере 32,2 коп., 13,1 коп. и 16,0 коп. соответственно.

Результаты, полученные ранее при оценке положения банка на рынке, а также оценке структуры активов-пассивов, доходов-расходов, прибыли полностью совпадают с коэффициентной оценкой. Во всех случаях наблюдается стабильное развитие кредитной организации, что, в свою очередь, положительно сказывается на ее деятельности.

Однако с целью улучшения финансового состояния необходимо оптимизировать расходы и улучшить показатели ликвидности.