Управление инвестиционными рисками регионального уровня представляет собой важную часть обеспечения результирующей доходности инвестиционной деятельности в границах территориально-локализованной экономической системы мезоуровня. Как известно, основная цель инвестиционной активности любого уровня, масштаба и типа заключается в получении прибыли в некотором периоде, который, в зависимости от конкретики инвестиций может быть долго-, средне-, либо краткосрочным. Риски же, сопутствующие деятельности данного типа, являющиеся неотъемлемой его частью, представляют двунаправленный элемент воздействия на результат, как угрозу недополучения прогнозируемой прибыли или получения убытков, и как потенциальную возможность получения дополнительной прибыли. В связи с этим, при отсутствии управления инвестиционными рисками прибыль может быть не получена, или существенно снижена, в то время как система регулярного управления риском дает возможность не только для предотвращения нежелательных последствий, но и получения дохода сверх ожидаемых значений.

Управление инвестиционными рисками региона может вестись в соответствии с одной из двух возможных концепций – статического или динамического управления. Статическое управление в большей степени связано с восприятием концепта «риск» как синонима «угрозы» и направлено, таким образом, на нейтрализацию последствий или снижение возможных убытков. При этом управление носит спорадический характер, ограничиваясь ситуациями осознаваемого риска, не исследованного заранее, и, как правило, не прогнозируемого по причине отсутствия стремления к постоянному риск-менеджменту и нехватки информации, а также подготовленных кадров. Такой тип управления осуществляется «по факту» возникновения угрозы инвестиционной привлекательности региона или его инвестиционному потенциалу, и ограничивается выработкой и реализацией единичного управляющего воздействия. Основой его принятия является доступная информация, и к ее дополнительному сбору и анализу прибегают редко. Статическая концепция управления рисками любого типа, включая инвестиционный, является исторически первой, так как логично возникает при любом факте осознания ЛПР (лицо, принимающее решение) угрозы получению желаемого (прогнозируемого) инвестиционного дохода и естественно возникающего желания ее устранения, или, как минимум, снижения ее неблагоприятных последствий. Управление инвестиционными рисками в данном случае носит выраженно тактический характер, так как направлено исключительно на достижение краткосрочных целей, без ориентации на будущее. Очевидно, что подобная концепция управления инвестиционными рисками неприемлема на региональном уровне, так как не позволяет не только осуществлять управление риском с целью повышения инвестиционных доходов, но и неэффективна как инструментарий снижения потерь.

В связи с этим необходимым условием существования феномена управления инвестиционными рисками в регионе является его осуществление на базе динамической концепции, как регулярного процесса, при постоянном мониторинге уровня риска и адаптивной коррекции управляющих воздействий в соответствии с изменением параметров инвестиционного риска региона. Иными словами, динамическая концепция управления региональным инвестиционным риском реализуется не как однократный акт в статической концепции, а как процесс. Она представляет собой реализацию парадигмы активного поведения в отношении риска, то есть восприятие его не как угрозу, а как возможность получения дополнительного инвестиционного дохода, и, следовательно, включает прогнозирование рисков и оценку результатов принимаемых решений и реализуемых управляющих воздействий. Таким образом, динамический подход предполагает не пассивное ожидание последствий в ситуации риска, а вмешательство в нее с целью извлечения потенциальной инвестиционной выгоды. Подобное управление требует принятия как тактических, так и стратегических решений.

Стратегия управления региональными инвестиционными рисками определяется на уровне руководства региона, так как вся система, направленная на управление инвестициями, должна действовать в едином режиме, подчиняться общим правилам и работать на реализацию заранее утвержденного и оцененного стратегического плана. Поэтому управление инвестиционными рисками региона должно осуществляться в рамках единой стратегии и быть направленным на решение уже рассмотренных двух основных задач:

• сохранение базовых инвестиционных ресурсов региона и имеющихся показателей развития;

• создание дополнительных ресурсов и рост инвестиционной привлекательности региона.

При этом под стратегией управления риском будет понимать концептуальное направление и обобщенные способы использования средств для достижения поставленной цели [1]. Необходимым для понимания сущности стратегии управления является поливариантность ее осуществления. То есть стратегия формирует только общее направление движения к цели, при этом каждый ЛПР любого уровня управления инвестиционным риском региона, как фактический, так и потенциальный, принимает и реализует конкретные способы изменения состояния объекта управления, исходя из собственного видения ситуации, опыта и интуиции. Так как управление региональным риском представляет собой процесс, который, в силу сложности мезообразования, не может быть сконцентрирован на одном ЛПР, то наличие стратегии обеспечивает необходимость содержательной концентрации усилий отдельных ЛПР на выбираемых ими вариантах возможных действий, которые не противоречат выбранной и утвержденной региональной стратегии. При этом потенциально важной является возможность, а в некоторых случаях – и необходимость динамического пересмотра и корректировки стратегии, для совершенствования и достижения соответствия изменившейся ситуации.

Под тактикой же будем понимать теорию и практику практического применения конкретных методов и приемов менеджмента для достижения поставленной цели в конкретных условиях. Кроме этого, в ряде случаев к тактическим приемам управления относят выбор наилучшего решения либо метода управления в конкретной сложившейся ситуации. Очевидно, что в управлении инвестиционными рисками региона тактика является также важным составляющим звеном, органично дополняющим стратегию и формирующим в совокупности целостную целенаправленную систему управления рисками. При этом стратегия и тактика представляют собой неотъемлемые и неотчуждаемые стороны одного и того же процесса, и отсутствие одного из них не позволит эффективно функционировать системе управления в целом.

Структура управления региональными инвестиционными рисками предполагает наличие координированного руководства на всех уровнях возникновения инвестиционных рисков. Таким образом, требуется не только организация ключевых элементов структуры управления рисками, но и создание системы регулярного взаимодействия.

Основополагающей особенностью системы управления региональными инвестиционными рисками является ее интегрированность в общую систему управления регионом. То есть, невозможно создать систему управления инвестиционными рисками, полностью обособленную от системы управления всеми процессами регионального уровня. Связано это, в первую очередь, с особенностями риска как объекта управления, уже рассмотренными в данном исследовании, то есть его неотделимостью от некоторого экономического объекта, которому он присущ. Поэтому система управления инвестиционными рисками регионального уровня будет выстраиваться на основе имеющихся органов и структурных элементов системы управления, причем в некоторых случаях возможно простое расширение состава функций, выполняемых некоторыми элементами система, за счет включения в него риско-ориентированных.

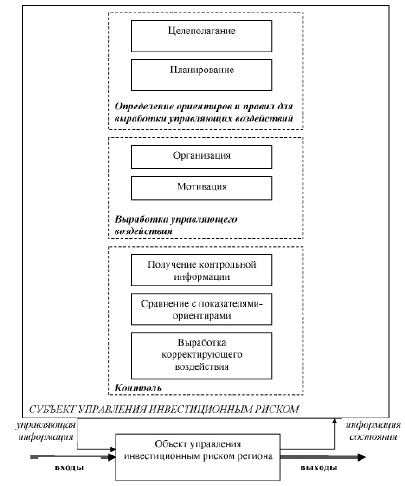

На рисунке представлена укрупненная схема функций, выполняемых системой управления инвестиционными рисками региона при ее интеграции в региональную систему управления. В общем виде основные универсальные функции управления в наиболее традиционном понимании укладываются в четыре составляющих: планирование, организация, мотивация и контроль. Для целей анализа системы управления региональными инвестиционными рисками представляется целесообразным их расширение за счет конкретизации наполнения и уточнения их содержания. Как известно, основной и первой функцией управляющей части, или субъекта управления, является осуществление целеполагания, то есть определения целевых ориентиров деятельности объекта управления.

Без корректного и своевременного выполнения данной функции процесс управления нарушается, и, так как функционирование объекта управления экономической природы является непрерывным, остановить которое на некоторое время не представляется возможным, то система в целом может перейти в состояние, не только не адекватное желаемому или необходимому, но и в такое, выход из которого для возврата на требуемую траекторию невозможен. При управлении инвестиционными рисками на микроуровне в качестве такого состояния рассматривается банкротство предприятия.

Обобщенные функции субъекта управления инвестиционным риском региона

Когда управление инвестиционными рисками исследуется не на уровне отдельной организации, корпорации, а применительно к региональному мезообразованию, роль целеполагания существенно возрастает. При этом необходимо принимать во внимание, что в зависимости от склонности к риску ЛПР, которое на уровне региона носит, в основном, коллегиальный характер, цели управления риском можно разделить на две большие группы, предполагающие разную нацеленность на результат инвестиций: минимизация риска при адекватном снижении доходности инвестиций и оптимизация доходности при неизбежном повышении уровня риска. Обе группы целей подразумевают постоянный контроль рисковых параметров инвестиционной активности региона, при разной их интерпретации.

Когда определена основная цель управления инвестиционной деятельностью, она конкретизируется и дробится для построения так называемого «дерева целей», которое позволяет получить представление о составляющих целей верхнего уровня и о необходимой этапности их достижения, проконтролировать их непротиворечивость и принципиальную достижимость. Кроме того, цели обязательно должны соответствовать критерию измеримости для контроля их достижения и конкретности формулировки как самих целей, так, в дальнейшем, и управляющих воздействий. При управлении инвестиционными рисками региона измеримость относительно желаемых рисковых параметров достигается использованием системы оценок риска.

На основе системы целей осуществляется функция планирования, в процессе реализации которой определяется система мероприятий, которые необходимы для достижения целей управления инвестиционными рисками региона, которые служат узловыми контрольными точками, по которым выстраивается план, и в дальнейшем, в процессе его реализации, производится контроль выполнения. То есть, планирование реализует конкретизацию методов и способов достижения целей, в связи с чем представляется корректным их объединение в укрупненную функцию, служащую для определения ориентиров, то есть целевых установок, и правил, то есть методов и инструментов, выработки управляющих воздействий на объект управления инвестиционным риском, которые будут изменять его текущее состояние.

После того, как выработаны ориентиры и методы управляющих воздействий на объект риска, необходимо их овеществление, которое реализуется в функциях организации и мотивации. В некотором смысле эти функции носят схожий характер, однако относятся к разному ресурсному обеспечению процесса управления. Если организация инвестиционного процесса предполагает работу с материальными, финансовыми и информационными ресурсами, в первую очередь, то мотивация нацелена на трудовые и управленческие ресурсы. Роль мотивации весьма важна, так как работа по управлению инвестиционными рисками, как неоднократно отмечалось ранее, в существенной мере носит субъективный характер, то и качество всего процесса будет зависеть от мотивированности работников всех уровней, их заинтересованности в результате. И если качество работы по организации в определенной степени можно проверить на подготовительном и начальном этапе, то качество мотивации очень часто определяется только по окончанию проекта, когда изменения невозможны.

Организация и мотивация синтезируют функцию выработки управляющего воздействия на объект инвестиционного риска, так как непосредственно влияют на него с целью изменения его параметров, имеют конкретную направленность и физическое воплощение. Так как управление инвестиционными рисками региона представляет собой не разовый акт, а процесс, то оно в обязательном порядке должно осуществляться на основе принципа обратной связи, то есть получения от объекта управления информации о том, каким образом изменились его параметры после осуществления управляющего воздействия. При этом, помимо непосредственно контрольной информации, субъект управления анализирует и информацию о состоянии внешней по отношению к объекту управления среды, которая также может менять состояние рисковых характеристик объекта вне зависимости от внутренних управляющих воздействий.

Поэтому функция контроля, как реализация принципа обратной связи, играет важную роль в управлении инвестиционными рисками. При ее реализации субъект управления должен принять информацию состояния объекта, провести ее анализ и сравнение с контрольной информацией, которая представляет собой результат реализации функций целеполагания и планирования. Субъект управления инвестиционным риском производит выработку различий в желаемых и фактически достигнутых характеристиках объекта управления, их анализ, на основе которого осуществляется разработка корректирующего управляющего воздействия, призванного вернуть объект управления на требуемую траекторию движения к цели. В ряде случаев процесс возврата разбивается на несколько этапов, в конце каждого из которых также происходит контроль параметров. Иными словами, процесс управления инвестиционными рисками региона всегда подчиняется одним и тем же правилам, и любые его подциклы никогда не нарушают установленных принципов. В противном случае управление инвестиционным риском региона эффективным быть не может.

Система управления инвестиционными рисками региона является необходимым усложнением системы управления инвестициями региона, ее логически следующим этапом развития, обусловленным динамикой и наполнением инвестиционных процессов мезоуровня, роста их значимости.